中信证券策略指出,国内疫情高点已过,外部压力逐步缓解,复工复产循序渐进,支持政策落地提速,市场极端悲观情绪已充分释放,预计5月将开启持续数月的中期修复行情。首先,本轮国内疫情改善趋势明确,上海疫情持续稳步好转,复工复产循序渐进;在政治局会议全面定调后,政策进入加速落地期,预计4月国内宏观数据年内筑底后,在5月将出现边际改善。其次,美联储极致紧缩预期基本落地,后续超预期紧缩概率低,人民币贬值主因是经济预期走弱,贬值压力最大的窗口已过。最后,市场极端悲观情绪充分释放后,盈利预期,指数估值,机构仓位都已充分下修,对负面因素反应钝化,对积极信号更为敏感,A股中期修复行情临近,建议积极布局现代化基建、地产、复工复产和消费修复四大主线。

策略全文

策略聚焦|内外压制高峰已过,积极布局四大主线

国内疫情高点已过,外部压力逐步缓解,复工复产循序渐进,支持政策落地提速,市场极端悲观情绪已充分释放,预计5月将开启持续数月的中期修复行情。首先,本轮国内疫情改善趋势明确,上海疫情持续稳步好转,复工复产循序渐进;在政治局会议全面定调后,政策进入加速落地期,预计4月国内宏观数据年内筑底后,在5月将出现边际改善。其次,美联储极致紧缩预期基本落地,后续超预期紧缩概率低,人民币贬值主因是经济预期走弱,贬值压力最大的窗口已过。最后,市场极端悲观情绪充分释放后,盈利预期,指数估值,机构仓位都已充分下修,对负面因素反应钝化,对积极信号更为敏感,A股中期修复行情临近,建议积极布局现代化基建、地产、复工复产和消费修复四大主线。

国内疫情高点已过,复工复产循序渐进,支持政策落地提速

1)本轮国内疫情影响高点已过,上海疫情持续稳步好转。5月5日召开的中央政治局常委会会议指出,“新冠肺炎疫情发生以来,我们坚持人民至上、生命至上,坚持外防输入、内防反弹,坚持动态清零,因时因势不断调整防控措施,疫情防控取得重大战略成果”。会议明确了毫不动摇坚持“动态清零”总方针,同时,也肯定了本轮国内疫情防控的成果,强化了打赢抗疫大上海保卫战的信心。上海疫情处于稳步改善通道中,截至5月7日,上海剔除转归后日阳性确诊病例从5月1日的6802例稳步回落至3840例,闭环管控区外阳性确诊从58例回落到11例,16个区中11个区闭环管控区外实现0新增阳性,其它5个区新增阳性都不高于10例。同时,5月1日至7日,上海治愈出院及解除医学观察的本土病例数累计126991例,远超同一时期新增本土阳性病例数(剔除转归后)累计的33582例,医疗资源紧张进一步缓解。

2)复工复产循序渐进,预计4月国内宏观数据筑底后5月边际改善。4月国内局部疫情扩散范围加大,影响程度加深,对经济尤其是消费的拖累进一步加大,或成为全年经济运行的底部。由于严格的管控措施也导致物流和生产端受到了明显影响,投资活动也进一步受限,预计4月基建投资好于制造业和房地产投资。进出口方面,局部疫情对出口拖累在4月开始显现。实体需求偏弱,因此贷款融资需求也偏低,预计社融增速较前值小幅回落。随着本轮疫情进一步明朗,特别是上海新增确诊继续稳步下行,复工复产防控指引更加精准化,我们认为地产、基建和消费的共振复苏也渐行渐近,5月数据相比4月将边际改善。在此期间,物流数据值得密切观察,除了上海的整车货运流量指数依然处于4月以来的底部位置,浙江、江苏和安徽的货运物流数据相比2021年同期缺口已有明显修复。

3)在政治局会议全面定调后,支持政策进入加速落地期。4月29日中央政治局会议对统筹疫情防控与经济运行、确保交通物流畅通等方面做出重要指示,强调“疫情要防住、经济要稳住、发展要安全”。决策层在基建、地产、市场主体纾困、平台经济等维度全面回应市场关切后,政策将进入密集落地期。市场近期政策预期依然较弱的原因在于,许多纾困政策在疫情影响下传导不通畅,未来政策的针对性会更强。物流方面,5月6日央行表示将尽快推出1000亿元再贷款支持交通运输、物流仓储业融资,促进解决疫情防控中的痛点难点。地产方面,金融机构对房企的并购融资支持从央国企扩展到民企,且商品房预售资金监管已有优化。基建方面,5月6日中办、国办印发《关于推进以县城为重要载体的城镇化建设的意见》,是加快建设全国统一大市场、推进高质量城镇化的重要举措,也为基建打开了新的空间。

外部压力逐步缓解

人民币贬值压力最大的窗口已过

1)美联储极致紧缩预期基本落地,后续超预期紧缩概率低。5月美联储加息50bps并宣布缩表将于6月1日开启。鲍威尔基本排除后续单次加息75bps的可能,也基本打消了市场对于激进加息的恐慌,同时继续强调抑制通胀和美国经济可以实现软着陆。预计6月和7月的议息会议上加息50bps概率较大,年内可能加息至2.25%~2.5%左右的水平。极致紧缩预期基本落地,美联储后续超预期紧缩概率低,缩表对美股的影响还需要观察,但对A股的影响将明显弱化,特别是考虑A股当前的估值分位安全边际已经较高。截至5月6日,除了标普500仍然处于2010年以来78%的动态估值分位外,全球主要发达市场的指数大都处于30%分位左右,而沪深300指数则处于25%的折价分位。

2)人民币贬值主因是经济预期走弱,贬值压力最大的窗口已过。4月19日至5月6日期间,人民币在岸汇率已从6.38贬至6.67,离岸汇率已贬至6.72,美元指数也已上涨突破103.首先,本轮人民币贬值有受近期美联储加息和缩表预期下美元指数走强的影响,也受到中美长端国债收益率倒挂制约,但最重要的还是市场对疫情扰动下国内经济走势有担忧,而这预计将随着疫情好转而缓解。其次,从前期央行下调外汇存款准备金率判断,人民币贬值较快并不符合政策稳市场和防风险的要求,预计央行应对的主动性将加强。最后,综合国内疫情趋势,美联储紧缩预期,以及人民银行主动应对判断,人民币贬值对市场压力最大的窗口已过。

市场极端悲观情绪充分释放,对负面因素反应钝化,对积极因素反应更敏感

1)市场极端悲观情绪充分释放后,盈利预期,指数估值,机构仓位都已充分下修。首先,A股盈利预期今年以来的累计下调已比较充分,特别是受疫情影响比较大的行业。截至5月6日,A股房地产和可选消费行业2022年净利润一致预期下修幅度较大,分别达到了30%和15%。其次,截至5月6日,上证50、沪深300、创业板指的动态P/E估值已处于2010年以来的15%、25%和22%的低分位,调整也已比较充分。再次,市场已平稳渡过了流动性压力最大的时期。机构仓位方面,前期中小型私募快速减仓后仓位已经降至65%附近,该仓位水平已经接近2018年三季度的最低点;场内杠杆方面,市场平均两融维持担保比例已从4月的低点235%回升至252%,明显高于2015年(227%)、2016年(226%)和2018年(216%)市场低点和受迫性卖出压力比较大时的水平。

2)市场并不缺资金,对积极信号极为敏感。首先,从4月19日人民币兑美元较快贬值以来,北向资金并没有大幅流出,整体流动基本平衡,截至5月6日累计净流入32亿元。其次,即使今年来股票型基金持仓体验较差,股票型基金总指数的1年持有期夏普比已降至-1,对中信证券渠道调研显示,主动权益类存续产品并没有随着市场下跌而面临大规模赎回的压力,相反周度的净赎回率继续保持在较低水平。再考虑到前述的机构仓位与场内杠杆情况,市场并不缺资金,对积极信号的反应非常敏感。随着疫情持续好转和复工复产信号日益明确,基建、地产、市场主体纾困等相关政策落地,中期修复行情临近。

内外压制高峰已过,积极布局四大主线

本轮国内疫情高点已过,上海疫情稳步好转,复工复产循序渐进,支持政策进入加速落地期,预计宏观数据四月筑底后将在五月边际改善。美联储极致紧缩预期基本落地后,未来超预期紧缩概率低,外部压力逐步衰减,人民币贬值压力最大的窗口已过。市场悲观情绪充分释放后对负面因素反应钝化,对正面因素更敏感,预计5月将开启持续数月的中期修复行情。配置上,建议继续积极布局现代化基建、地产、复工复产和消费修复四大主线。全年维度,建议围绕现代化基建以及地产布局,基建领域重点关注低估值建筑龙头、电网、数据中心和云基础设施,地产领域重点关注优质开发商、物管和建材。季度维度,建议积极增配复工复产的相关行业,重点关注智能汽车及零部件、半导体、光伏风电设备等。月度维度,建议聚焦消费修复相关的航空、酒店、免税、食饮、百货商超,预计在规模性疫情消退、市场主体纾困和消费刺激等一揽子政策下,这些行业也将迎来阶段性恢复。

未经允许不得转载:财富在线 » 中信证券策略:内外压制高峰已过 A股中期修复行情临近

财富在线

财富在线

财富在线 | 目光齐聚硬科技!中国十大科技进展催生多主线机会

财富在线 | 目光齐聚硬科技!中国十大科技进展催生多主线机会 财富在线 | 重金投入!AI应用将迎来拐点性机遇,CPO产业链有望持续受益

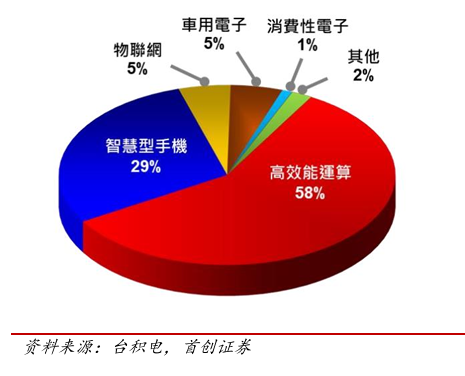

财富在线 | 重金投入!AI应用将迎来拐点性机遇,CPO产业链有望持续受益 财富在线快讯——超预期!【财喵】台积电AI增速飙高,AI应用股逻辑彻底变了

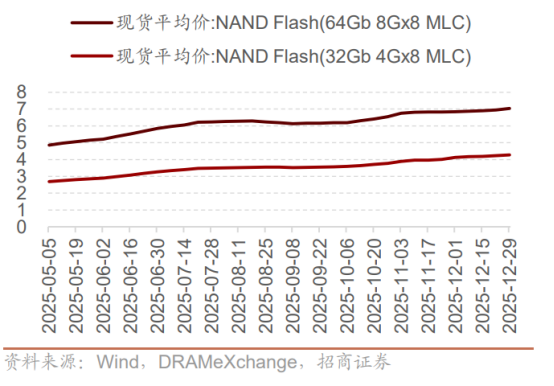

财富在线快讯——超预期!【财喵】台积电AI增速飙高,AI应用股逻辑彻底变了 财富在线 |【财喵】需求爆棚!全球存储“涨价风暴”来袭,超级周期或已至(附产业梳理)

财富在线 |【财喵】需求爆棚!全球存储“涨价风暴”来袭,超级周期或已至(附产业梳理)

评论前必须登录!

登陆 注册