“在砥砺前行中,我们可以暂时停车、等待天气好转,但代价可能是更晚到达目的地,2024年的市场形势也适用于同样的道理。”摩根资产管理在2024年展望中表示。

其认为,尽管环境相对低迷,但过去两年的各种不利因素已经为2024年创造了更为有利的投资条件,固定收益或将能为投资者带来回报,多数股票市场估值似乎已经更为合理。

A股盈利预测下修压力有望缓解

国内经济方面,摩根资产管理预期,中国政府将继续采取措施支持经济增长,但在力度上保持平衡,以避免债务杠杆率的大幅提升。比如,房地产政策有可能在2024年启动新的旧改投资,拉动市场需求,楼市的情景可能是弱复苏。

国内A股方面,摩根资产管理资深环球市场策略师朱超平认为,进入2024年,伴随经济增长预期企稳,盈利预测下修的压力有望缓解,叠加货币宽松政策逐渐落地,A股市场情绪可能得到一定提振,加之一季度有望见到工业企业进入补库存阶段,市场中盈利前景稳定的板块和标的可能存在上行空间。

经历了盈利预测的下修后,市场对于中国股票的预期已经相对稳定。多家大型科技平台的通讯服务与非必要消费类股票的目前市盈率均低于15年平均值,但总体盈利在2023年与2024年预期能持续增长。

除了盈利增长,摩根资产管理认为,部分中国股票的股息收益率也具有吸引力。在经济增速放缓的环境中,上市公司往往减少新增项目投资,转而采取增加派息的方式回馈投资者,截至2023年10月底,Wind数据显示,沪深300指数的总体股息收益率已经达到2.7%。

具体板块而言,朱超平建议,自身具有增长逻辑,以及与经济周期相关性较低的板块值得关注。

当前,中国制造业结构正出现变化,加上人工智能新一代的通用技术创新,都可能意味着更多投资机会,比如AI供给端、AI应用端(智能汽车、人形机器人、办公应用、娱乐等);

新能源、电动车和先进制造业等新兴产业持续受到政策支持,同时也具有国际的竞争力,海外需求或可提供盈利来源,而消费电子周期复苏、AI手机PC驱动换机、MRAR等新品周期驱动,三重逻辑共振或将带来2024年内的板块性行情。

来源:摘自券商中国(12)

未经允许不得转载:财富在线 » 投资好时机!摩根资管发声力挺A股

财富在线

财富在线 【热点聚焦·财富在线】春节档影片扎堆7片齐发,影视股逆势狂飙!

【热点聚焦·财富在线】春节档影片扎堆7片齐发,影视股逆势狂飙! 财富在线:自动驾驶利好扎堆,这3个板块或将受益!

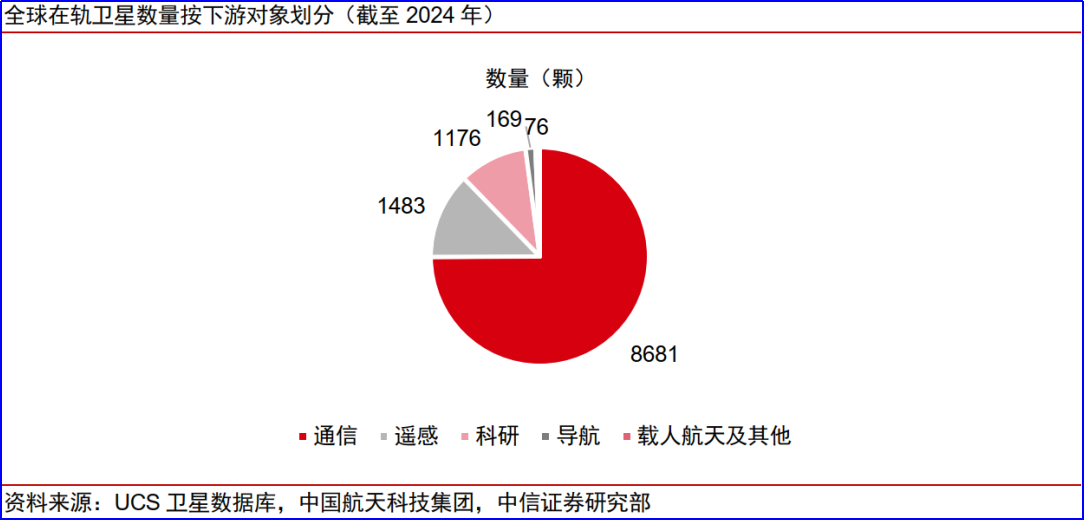

财富在线:自动驾驶利好扎堆,这3个板块或将受益! 财富在线:上天“揽”财!拐点已至,商业航天的万亿机遇

财富在线:上天“揽”财!拐点已至,商业航天的万亿机遇 财富在线:AI算力大利好,谷歌宣布重磅消息,大科技或迎强反弹

财富在线:AI算力大利好,谷歌宣布重磅消息,大科技或迎强反弹 财富在线:年味里的投资机遇!AI迎春场景+产业链标的,一文读懂

财富在线:年味里的投资机遇!AI迎春场景+产业链标的,一文读懂 财富在线:春季行情未完,科技主线“牛回头”机遇或显现

财富在线:春季行情未完,科技主线“牛回头”机遇或显现 财富在线:跨年春市稳中有进!看多信号密集,六大券商策略来了

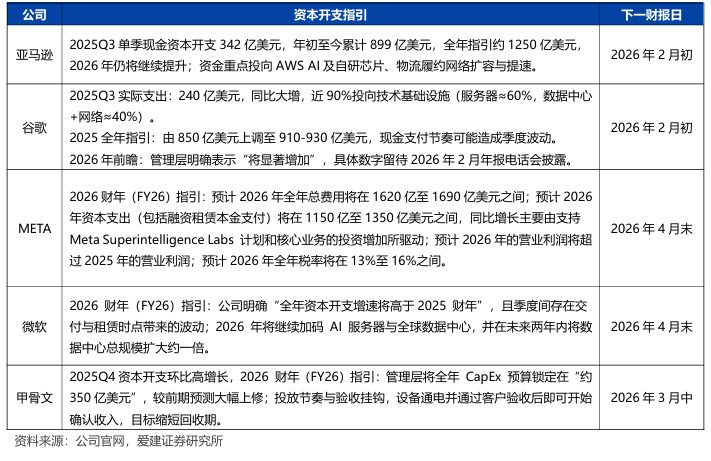

财富在线:跨年春市稳中有进!看多信号密集,六大券商策略来了 财富在线·探秘:停不下来!资本开支狂飙,AI算力高景气或进一步被实锤

财富在线·探秘:停不下来!资本开支狂飙,AI算力高景气或进一步被实锤

评论前必须登录!

登陆 注册