12月2日,有市场消息显示,中国监管机构要求中国银行、中国建设银行、中国工商银行和中国农业银行这四大行在12月10日前向房企提供以国内资产做担保的离岸贷款,银监会一位内部人士日前已向《华夏时报》记者进行了确认。

一位私募基金负责人则告诉《华夏时报》记者,若上述消息证实,意味着境外融资重启,有助于房企偿还离岸债。该举措也是RMB国际化的重要推手。“第四支箭要来了。”该人士表示。

据悉,旭辉控股、碧桂园、龙湖集团、美的置业和新城发展将成为首批5家获得货款资格的房企。但截至《华夏时报》记者发稿,5家房企均未就此作出公开声明。其中,部分房企告诉《华夏时报》记者,“暂时没有相关业务落地”“如有消息将与会及时发布”。

该消息也令房企海外债务再度受到关注。《华夏时报》记者综合机构数据发现,今年8-11月,在房企融资结构中,海外债占比均为0%,预计2023年1-11月,房企海外债券到期规模为3541.98亿元。

5家房企将获四大行离岸贷款支持

12月5日,银监会一位内部人士已向《华夏时报》记者确认了“中国监管机构要求四大行在12月10日前向房企提供以国内资产做担保的离岸贷款”的消息。

具体而言,中国银行、中国建设银行、中国工商银行和中国农业银行将分别挑选几家优质房企发放离岸货款,用以偿还海外债务,而旭辉控股、碧桂园、龙湖集团、美的置业和新城发展将成为首批5家获得货款资格的房企。同时,四大行将分别选择不同的房企以避免发生重合,在第一批试行完成后,还将扩大范围纳入更多银行。

截至《华夏时报》记者发稿,5家房企均未就此作出公开声明。其中,部分房企告诉《华夏时报》记者,“暂时没有相关业务落地”“如有消息将与会及时发布”。

不过,《华夏时报》记者了解到,目前银行在“总对总”向优质房企提供意向性融资额度的同时,借助于境外市场帮助房企融资已是多元化服务的重要方向,其中就包括为房企提供离岸贷款。

而金融机构为房企提供离岸贷款,主要通过“内保外贷”形式,即境内银行为境内企业在境外注册的附属企业或参股投资企业提供担保,由境外银行给境外投资企业发放相应贷款。

《华夏时报》记者注意到,11月23日起,中国银行、农业银行、交通银行等国有大行相继宣布与中海、万科、龙湖等房企建立战略合作关系,提供意向性授信。而银行在“总对总”提供意向性融资额度的同时,借助于境外市场帮助房企融资也是多元化服务的重要方向。

例如,11月24日,美的置业与工商银行总行举行战略合作协议线上签约仪式并签署了《全面战略合作协议》,双方明确以“总对总”模式进一步提升双方整体合作力度,建立长期稳定的战略合作关系。根据协议,工商银行将为美的置业在房地产开发贷款、债券承销与投资、预售资金监管保函、境外融资、内保外贷、房地产并购融资及其配套服务、租赁住房融资、个人住房按揭贷款等方面提供综合授信支持。

前11月房企海外债融资占比仅为2.3%

“监管机构要求四大行为房企提供带担保离岸贷款”的消息,也令房企海外债务再度受到关注。

今年以来,房企海外债整体发行量锐减。2022年1-11月,房地产企业非银融资总额7796.3亿元,同比下降51.7%。从融资结构来看,海外债占比仅为2.3%,同比下降14.1个百分点。《华夏时报》记者综合中指研究院统计数据发现,今年8-11月,在房企融资结构中,海外债占比均为0%。

与此同时,多家房企正面临着境外债务到期的窘境。克而瑞研究中心指出,2022年四季度,200家核心房企境内外债券合计到期规模达1812亿元,其中海外债约为617亿元。在即将到来的新一年,房企境外债压力仍不容小觑。中指研究院报告显示,在到期债务方面,2023年1-11月,房企海外债券到期规模为3541.98亿元;2023年海外债券偿债高峰分别集中在1月、4月、10月,到期规模分别为568亿元、556亿元、435亿元。

公开信息显示,11月以来,房地产行业迎来了一波美元债违约“小高峰”。其中,上坤出现交叉违约,旭辉到期未付4.14亿美元境外债本金和利息,并暂停支付所有境外债务本息,中南建设、中梁控股也公告暂停美元债兑付。

重压之下,寻求债务展期成为多家房企的被迫之举。目前,富力在11月10日完成了旗下全部境内债的展期,总规模达到了135亿元。据克而瑞研究中心统计,由于企业在7月份就已经完成了全部境外债的展期,富力因此成为了首家完成境内外债券全部展期的内房企业。

不过,随着近期境内融资开闸、政策支持力度加大,一些优质的稳健型房企现已经积极安排了美元债务偿还。例如,今年10月底,龙湖对外宣布,已经对其2023年上半年到期的境外到期银团以及2023年4月到期的3亿美金美元债做好了资金安排,并计划对该两笔债务进行提前偿还。11月15日,碧桂园发布公告以每股2.68港元的价格,配售14.63亿股新股,募集总额约39.2亿港元资金,所募款项净额将用于境外债项进行再融资及一般营运资金。

此番“第四支箭”有望落地,被业内公认利好颇多。有分析人士指出,“内保外贷”措施通过银行向房企提供带担保的离岸贷款,将有助于房企偿还离岸债、缓解房企现金流压力、提振市场信心、改善房企离岸市场信用环境、修复全球投资者对中国房地产行业的悲观预期等。

“此类离岸贷款的资金来自境外,且放款的对象也是境外客户,所以更会强调对于离岸债等方面的偿还。”易居研究院智库中心研究总监严跃进向《华夏时报》记者指出,其目的也比较清晰:即在债务问题的解决上,既要解决境内的债务问题,也要解决境外的债务问题。“这有助于公平和公开透明,对于修复境外投资者的投资预期等具有非常重要的作用。”严跃进表示。

文章来源:华夏时报

未经允许不得转载:财富在线 » 第四支箭要来了!四大行“内保外贷” 助房企重启境外融资,海外债违约潮将终结?

财富在线

财富在线 财富在线 | 目光齐聚硬科技!中国十大科技进展催生多主线机会

财富在线 | 目光齐聚硬科技!中国十大科技进展催生多主线机会 财富在线 | 重金投入!AI应用将迎来拐点性机遇,CPO产业链有望持续受益

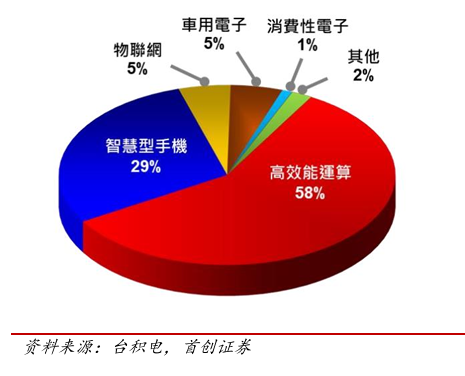

财富在线 | 重金投入!AI应用将迎来拐点性机遇,CPO产业链有望持续受益 财富在线快讯——超预期!【财喵】台积电AI增速飙高,AI应用股逻辑彻底变了

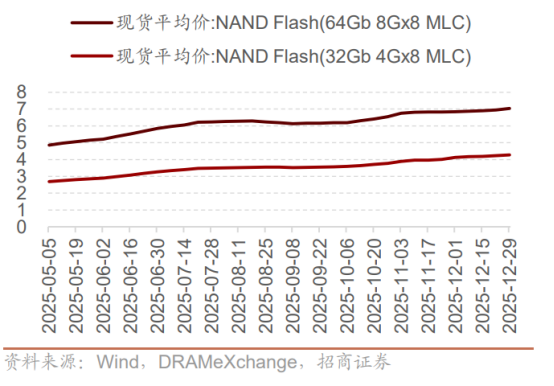

财富在线快讯——超预期!【财喵】台积电AI增速飙高,AI应用股逻辑彻底变了 财富在线 |【财喵】需求爆棚!全球存储“涨价风暴”来袭,超级周期或已至(附产业梳理)

财富在线 |【财喵】需求爆棚!全球存储“涨价风暴”来袭,超级周期或已至(附产业梳理) 财富在线 | 突发利好!事关商业航天!别错过!

财富在线 | 突发利好!事关商业航天!别错过! 财富在线:涨疯了!涨价题材全面爆发,科技方向或接力贵金属

财富在线:涨疯了!涨价题材全面爆发,科技方向或接力贵金属 财富在线:一则消息,国产算力板块持续爆发

财富在线:一则消息,国产算力板块持续爆发 财富在线 | 【财喵】告急!北美电力缺口持续扩大,AIDC配储需求或强势爆发

财富在线 | 【财喵】告急!北美电力缺口持续扩大,AIDC配储需求或强势爆发

评论前必须登录!

登陆 注册