11月28日,个人养老金基金正式开启发售,成为各方关注的焦点。就在个人养老金有望为中国资本市场带来更多增量资金的同时,公募基金、险资、境外资金等多路长线资金也正在积极筹划,逐步布局中国资本市场。

作为典型的长线资金,养老金对我国资本市场的影响不容忽视。业内人士一致认为,个人养老金制度有助于为资本市场引入长线稳定型、配置型资金,有助于国内资本市场形成长牛慢牛格局,对于资本市场生态优化和实体经济长期发展具有深远影响。

中金公司估算,经历5年至10年的发展,个人养老金累计金额可能达到万亿元以上水平,逐步成为中国养老体系中的重要组成部分。基于一定假设预期,2030年中国个人养老金中权益资产比重可能逐步提升至20%左右,为股票市场提供增量资金约2000亿元至6000亿元。

作为长线资金的主力军,公募基金在积极布局个人养老金业务的同时,也在加速扩容。中国基金业协会数据显示,截至今年9月底我国境内的基金管理公司数量达到了140家,管理的公募基金资产净值规模超26万亿元。

外资方面,近年来,中国资本市场坚持高水平对外开放,外资连续多年保持净流入。仅以北向资金为例,今年以来截至11月29日,净买入金额达500.89亿元,累计净买入金额达1.67万亿元。

险资方面,保险资金作为资本市场最大的机构投资者之一,在支持资本市场稳健运行、优化投资者结构方面发挥了重要作用。通常,保险资金投资债券、股票、股权三者的占比保持在近60%。截至2021年末,保险资金运用余额23.2万亿元,其中投资债券9.1万亿元,投资股票2.5万亿元,股票型基金0.7万亿元。

日前,险资再度出手增持。11月28日太平人寿披露,公司11月25日通过受托管理人太平资产管理的账户,通过港股通在二级市场增持并举牌工商银行H股,共计买入8000万股,涉及资金约3.08亿港元。

持续不断引入长线增量资金,不仅是走出“慢牛”行情的“压舱石”,亦是成熟市场抵御各种外部风险的“定海神针”。

当前,我国资本市场已经成长为世界第二大资本市场,吸引长期资金入市的制度建设正加速推进。监管部门也在大力推动权益类基金发展,提升险资等长期资金的投资比例上限,持续推进高水平对外开放,营造中长期资金“愿意来、留得住”的市场环境。

大量的长期资金入市,无疑使得资本市场对波动的承受力大幅上升,稳定性提升,市场韧性明显增强。笔者相信,多路长线资金在秉持着长期投资、价值投资的理念下,将助力中国资本市场走向平稳、健康的高质量发展。

文章来源:证券日报

未经允许不得转载:财富在线 » 牛来了!大举进攻,暖风频吹!证券日报头版:多路长线资金积极布局中国资本市场

财富在线

财富在线 财富在线 | 目光齐聚硬科技!中国十大科技进展催生多主线机会

财富在线 | 目光齐聚硬科技!中国十大科技进展催生多主线机会 财富在线 | 重金投入!AI应用将迎来拐点性机遇,CPO产业链有望持续受益

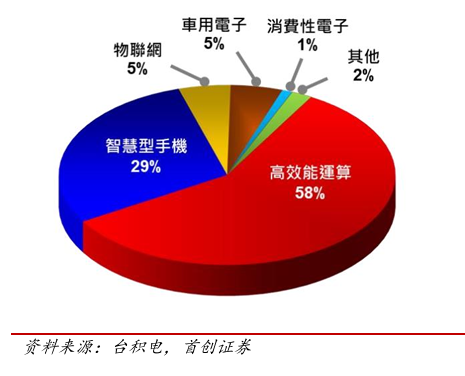

财富在线 | 重金投入!AI应用将迎来拐点性机遇,CPO产业链有望持续受益 财富在线快讯——超预期!【财喵】台积电AI增速飙高,AI应用股逻辑彻底变了

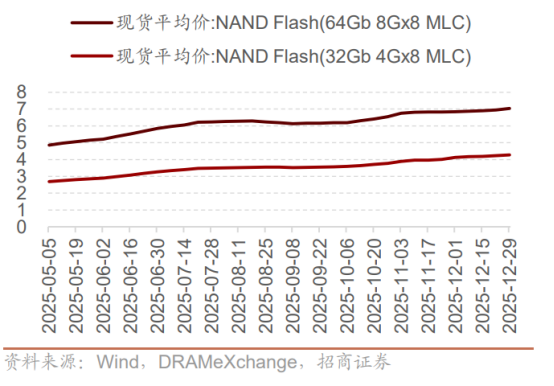

财富在线快讯——超预期!【财喵】台积电AI增速飙高,AI应用股逻辑彻底变了 财富在线 |【财喵】需求爆棚!全球存储“涨价风暴”来袭,超级周期或已至(附产业梳理)

财富在线 |【财喵】需求爆棚!全球存储“涨价风暴”来袭,超级周期或已至(附产业梳理) 财富在线 | 突发利好!事关商业航天!别错过!

财富在线 | 突发利好!事关商业航天!别错过! 财富在线:涨疯了!涨价题材全面爆发,科技方向或接力贵金属

财富在线:涨疯了!涨价题材全面爆发,科技方向或接力贵金属 财富在线:一则消息,国产算力板块持续爆发

财富在线:一则消息,国产算力板块持续爆发 财富在线 | 【财喵】告急!北美电力缺口持续扩大,AIDC配储需求或强势爆发

财富在线 | 【财喵】告急!北美电力缺口持续扩大,AIDC配储需求或强势爆发

评论前必须登录!

登陆 注册