一、房贷利率下降空间还有多大?

目前首套、二套房贷利率均处于14年以来低点。2022年6月,根据贝壳研究院数据,全国首套房平均房贷利率为4.42%,二套房平均房贷利率为5.09%,相比去年同期分别下降90bp、51bp,较去年10月高点分别下降131bp、90bp.在14-16年宏观政策大幅宽松的背景下,房贷利率的折扣率高达92%,利率缺口高达38BP,按照6月LPR计算,当前周期最低实际房贷利率可到4.09%左右;按照央行Q1数据计算,房贷利率同时至少还有143BP的下调空间(高于3月基准利率的89BP+14-16年最低低于基准利率的38BP+5月LPR下调的15BP)。

二、目前各线城市的库存处于什么水平?

整体来看,短期行业库存仍将处于上升阶段。从去年年中开始,库存同比就一直处于增长状态且增长幅度加大,去化周期也不断恶化并接近20年疫情时水平。4月一二三线城市去化周期为近两年低点的2倍,3月二、三线城市去化周期出现拐点,一线城市受疫情影响依旧向上。总体来看,目前各线城市库存压力均较大,已经具备政策放松的基础条件。

三、目前政策演绎到哪一步以及后续哪些政策可以期待?

从历史规律来看,销售累计同比为政策调控的先行指标,当销售同比转负后两个月内,政策开始逐步放松;销售同比达到峰值(20%-40%)及之后一个季度内,政策通常由宽松转为收紧调控。当前销售累计同比不断下跌,在2022年由正转负并且没有形成向上趋势,在基本面的压力下,房地产的放松政策依旧会大面积推行。供给端,AMC和房企合作的项目开始陆续落地,行业环境有望改善;需求侧,出台政策放松的城市数量和使用的政策工具将不断增多,并将逐渐深入到二线城市甚至一线城市,修改“认房认贷”规则为之后高能级城市政策调整的主要抓手。

四、销售何时能企稳?

在房贷利率发生显著变化后,销售变化大概滞后1-2个季度,由此推算,最快在第三季度末见到销售企稳。但目前居民杠杆率处于高位,2022年5月居民部门杠杆率为62.10%,相较于2014年同比增加27.7pct,预计房贷利率下调对需求端刺激作用相对有限,但会助力市场加速“见底”,销售企稳还需要政策和市场环境改善的合力,保守估计销售市场到第四季度企稳。区域修复力度呈现分化,部分城市政策宽松带来新房客户来访量上升和商品房日均成交量修复,而部分地区仍持有观望情绪,市场信心尚未恢复,预计整体修复速度弱于以往周期。

五、房企收并购进程如何?

21年12月之后支持收并购政策逐渐推行,从上半年收并购的市场状态上来看,收购企业主要为国企,收购项目大多集中在10-60亿之间,收购标的以项目和物业公司为主,大多是收购项目是原先并购方就持有一部分股权。四大AMC在本次出险房企的收购和纾困中扮演至关重要的角色,为房企提供流动性支持和项目的盘活纾困,前两季度由于AMC和民企的项目交易条件达成一致的较少,所以真正落地的收并购项目寥寥,随着房企对资金需求愈发迫切,不良资产收购的价格将降低,预计三四季度会看到一部分项目落地。

六、房企业绩如何分化?

央国企稳中求进,民企砥砺前行。业绩方面,央国企营收稳定增长,民营外资营收增速放缓,行业利润持续走低的大环境下,央国企受影响较小。盈利能力方面,21年各类型房企毛利净利持续走低,22Q1出现改善趋势,强信用房企将率先迎来盈利改善。杠杆方面,央企稳居绿档,除民营企业外其他类型降杠杆逐渐深入,三道红线指标出现明显改善。现金流方面,民企库存去化更加积极,22Q1国企现金流好转,央国企经营回款情况较好。

七、房地产板块估值修复几何?

我们运用PB-ROE估值法,并且基于两点假设构建模型来测算房企估值修复空间。我们定量得出央企、国企及混合所有制企业、民企平均相对PB分别为1.07X、0.91X、0.96X,前期最大值为1.35X、1.54X、2.04X,目前分别处于59.9%、9.8%、8.1%的分位水平上。央企长期表现良好,从分位上来看,未来存在40%左右的修复空间,从相对PB数值上来看,仍有17.1%的上涨空间;国企及混合所有制企业和民企处于周期底部区域,可向上修复的范围更大,从相对PB数值上来看,国企及混合所有制企业有69.8%的涨幅空间,而民企增长空间超过了100%。

投资建议

目前行业的分歧点在于政策宽松能否带动销售复苏以及房企盈利中长期能否修复。针对分歧一:目前政策宽松已经过渡到了高能级城市,从城市库存来看,高能级城市已经具备宽松基础,政策储备工具依旧丰富,大面积的城市宽松还在途中。虽然本轮周期销售的复苏路径较以往更加艰难和曲折,但修复终有时,从我们跟踪的高频数据来看,部分城市的政策宽松效果已经开始显现,我们预计销售在四季度将迎来复苏。针对分歧二:我们观察到今年首轮土拍各城市优质地块供给比例加大,并且总体溢价率处于历史低位,中长期来看,土地市场的良好环境将促使强信用房企盈利率先企稳。在“稳增长”主线下,央国企仍有上行空间,在销售企稳和收并购规模加大的预期之下,优质民企住宅和物管公司均有机会。我们建议关注优质住宅开发行业优质标的:保利地产(600048)、金地集团(600383)、招商蛇口(001979)、万科A(000002)、新城控股(601155)、龙湖集团(0960.HK)、滨江集团(002244)。建议关注优质物业管理公司:招商积余(001914)、旭辉永升服务(1995.HK)。

风险提示

销售修复不及预期、政策宽松效果不及预期等风险。

未经允许不得转载:财富在线 » 中国银河证券:七问地产房地产板块估值修复几何?

财富在线

财富在线

财富在线 | 目光齐聚硬科技!中国十大科技进展催生多主线机会

财富在线 | 目光齐聚硬科技!中国十大科技进展催生多主线机会 财富在线 | 重金投入!AI应用将迎来拐点性机遇,CPO产业链有望持续受益

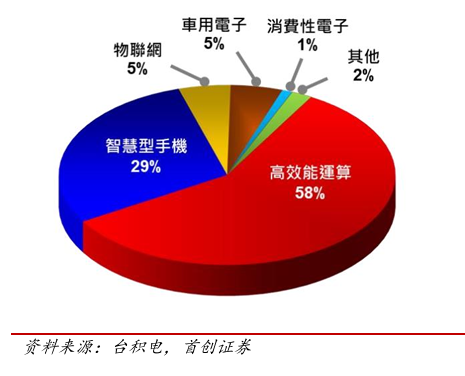

财富在线 | 重金投入!AI应用将迎来拐点性机遇,CPO产业链有望持续受益 财富在线快讯——超预期!【财喵】台积电AI增速飙高,AI应用股逻辑彻底变了

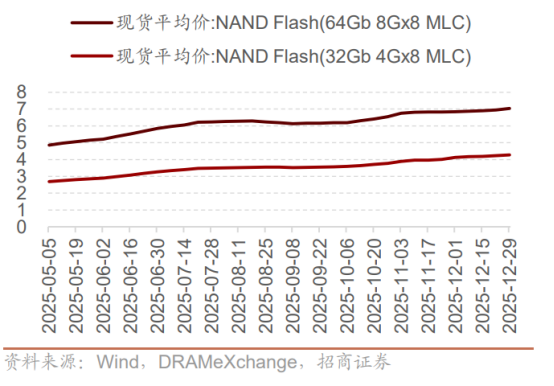

财富在线快讯——超预期!【财喵】台积电AI增速飙高,AI应用股逻辑彻底变了 财富在线 |【财喵】需求爆棚!全球存储“涨价风暴”来袭,超级周期或已至(附产业梳理)

财富在线 |【财喵】需求爆棚!全球存储“涨价风暴”来袭,超级周期或已至(附产业梳理)

评论前必须登录!

登陆 注册