核心观点:

“三步走”时间表明晰:提前一年全面建成,电改步伐再度提速:《蓝皮书》重点提出 2025-2035 全国统一电力市场发展目标的“三步走”战略,较先前的目标提前 1 年,电改步伐再度提速。新能源入市:入市节奏加快,大基地模式重点提及:《蓝皮书》再度重申新能源入市方向不动摇,且特意提出在 2024-2025 年的初步建成期即“有序推动新能源进入市场”;在2026-2029 年的全面建成期要“实现新能源全面参与市场”。

新能源入市节奏与时间节点同步加快。总结与点评:调节性资源价值持续凸显,新能源仍需绿色价值认证。受全国统一电力市场的建立和新能源持续大规模入市影响,电网负荷峰谷差或将逐步拉大,火电、储能、虚拟电厂等灵活性调节资源或将因调节需求和现货电价套利空间增大而受益。用户侧主体的消纳责任的进一步落实是绿色价值认证的关键,绿电仍需具体政策持续推进以落实消纳责任和推广绿电绿证交易。

风电:国内重点海风项目正处于加速推进状态,中标价格也有回升态势。海风确定性逐步增强,整机价格持续修复,需要重点配置;陆风 24 年招标高景气,25 年开工量将增加,需要重点关注可涨价的大兆瓦机型主轴铸锻件及叶片涨价。

12 月 4 日,江苏省发展改革委、江苏能源监管办发布《关于开展 2025 年电力市场交易工作的通知》。针对集中式光伏和风电项目:

1)优先参与绿电交易:鼓励尚未被纳入国家可再生能源电价附加补助政策的风电和光伏发电企业,优先参与绿色电力交易。

2)保量保价发电小时数:对于不参与绿色电力交易的集中式光伏和风电项目,设定全年保量保价发电小时数。具体为:光伏 400 小时,风电 800 小时。

3)保量竞价电量:对于不参与绿色电力交易的集中式光伏和风电项目,每月上网电量在扣除保量保价部分后,剩余电量将作为保量竞价电量,参与省内中长期常规电力交易。

4)交易电量与履约比例:考虑到风能和太阳能发电预测的不确定性,为了提高交易合同的履约比例,集中式光伏和风电的年度绿电交易或年度常规电力交易电量分解到各月的电量叠加当月保量保价电量不超过其 2024 年对应月份上网电量的 90%。

资料来源:信达证券《电力行业 10 月月报:二产用电增速持续走低,国家能源局发文规范电力交易》光大证券《支持电力领域新型经营主体创新发展:利好虚拟电厂、微电网》民生证券《江苏风光保量保价入市,广西推进分散式风电》德讯证顾研究中心整理。德讯证顾整理时间:2024/12/17。

风险提示:宏观经济不及预期、政策变动风险。

机会方向

■“三步走”时间表明晰:提前一年全面建成,电改步伐再度提速

11 月 29 日,在国家能源局的统筹组织下,中国电力企业联合会联合多家单位共同发布《全国统一电力市场发展规划蓝皮书》,首次明确了全国统一电力市场发展的“路线图”和“时间表”。

《蓝皮书》在总结当前电力市场机制建设和运行规则成果、分析当前市场存在的协同运行和价格形成机制问题的基础上,重点提出 2025-2035 全国统一电力市场发展目标的“三步走”战略:第一步,到 2025 年初步建成全国统一电力市场,实现跨省跨区市场与省内市场有序衔接;第二步,到 2029 年全面建成全国统一电力市场,实现新能源在市场中的全面参与;第三步,到 2035 年完善提升,支持新能源大规模接入,形成市场、价格和技术全面协调的市场机制。

其中,《蓝皮书》提出的全国统一电力市场全面建成时间,较先前《关于加快建设全国统一电力市场体系的指导意见》的 2030 年的目标提前 1 年,且建设目标同样由“基本建成”调高至“全面建成”,电改步伐再度提速。细化来看,本次“三步走”战略中重点提及打造统一市场框架体系和扩大统一市场优化范围,即以中长期市场提供经营主体风险规避能力,以现货市场进行电能量资源的优化配置,以辅助服务市场充分引导、发挥源网荷各环节灵活性资源的调节价值,以容量保障机制保证系统长期容量充裕,共同形成功能完备、品种齐全、高效衔接的标准化市场模式。同时,跨区跨省市场要发挥大范围资源优化配置作用。通过省际跨经营区常态化市场交易,实现电力资源在全国范围内的互济和优化配置。

继 2022 年国家发改委、国家能源局《关于加快建设全国统一电力市场体系的指导意见》提出“到 2030 年新能源全面参与市场交易”之后,《蓝皮书》再度重申新能源入市方向不动摇,且特意提出在 2024-2025 年的初步建成期即“有序推动新能源进入市场”;在 2026-2029 年的全面建成期要“实现新能源全面参与市场”。

新能源入市节奏与时间节点同步加快。此外,《蓝皮书》还重点提及当前在初步建成期应理顺沙戈荒大基地参与市场的机制,包括健全完善大型风光基地电力交易机制和探索建立大型风光基地多类型主体联合参与的市场机制。在全国统一电力市场逐步打开省间交易壁垒,扩大市场交易范围的背景下,新能源尤其是风光大基地的跨省跨区交易模式有望成为具有代表性的交易机制。

《蓝皮书》进一步明确了全国统一电力市场建设和发展的工作目标和举措,其重要意义在于进一步推动电力市场的深化改革,促进我国电力资源更大范围的优化配置。

受全国统一电力市场的建立和新能源持续大规模入市,电网负荷峰谷差或将逐步拉大,火电、储能、虚拟电厂等灵活性调节资源或将因调节需求和现货电价套利空间增大而受益,火电灵活性改造的积极性有望得到提振。

此外,目前我国的新能源消纳配额制主要在省域层面进行分配,但是现实中并未落实到具体的电力用户。用户侧主体的消纳责任的进一步落实是绿色价值认证的关键,绿电仍需具体政策持续推进以落实消纳责任和推广绿电绿证交易。

■风电:国内重点海风项目正处于加速推进状态,中标价格也有回升态势。

事件:11 月 28 日,中广核电子商务平台发布中广核阳江帆石一海上风电场风电机组设备(含塔筒)采购一标段、二标段、三标段中标结果公示的公告。

帆石一海风项目风机采购时隔两年再次取得进展,国内重点海风项目加速推进。此前受航道、海域等相关审批的影响,广东青洲五、七和帆石一、二海风项目,以及江苏 2.65GW 海风项目开发进度较为缓慢。本次帆石一风机采购中标结果公示,距离上次中标候选人公示已过两年。项目再次取得关键性进展,表明影响项目推进的限制性因素正逐渐消除。国内重点海风项目建设持续迎来推进,需持续关注后续开工情况。

帆石一海风项目风机采购中标价格提升明显,有望进一步催化风电行情。根据本次中标结果公告,金风科技中标一标段 300MW,折合单价 3890 元/kW,明阳智能中标二标段 400MW 和三标段 300MW,分别折合单价 4047 元/kW 和 4093元/kW。帆石一整体风机(含塔筒)中标均价为 4014 元/kW,若扣除塔筒价格(假设为 600 元/kW),仍较此前帆石二整体风机(不含塔筒)中标均价 2687元/kW 有明显提升。

近年来风电整机商为了抢占市场份额、提高市占率,持续进行价格战;同时在风机大型化、技术降本、供应链降本的共同作用下,风机投标均价持续下跌,这导致风电产业链各环节在此期间盈利明显下降。2024 年以来风机价格下跌速度已有所放缓,市场期待看到价格企稳回升,以判断盈利拐点,因此近期风电板块股价表现对风机价格的敏感性有所提高。本次中标结果表明海风风机价格已有所回升,有望进一步催化风电行情。

新增装机量:根据 IRENA 数据,2023 年我国陆风新增装机容量约 69.1GW,同比增长 110%;海风新增装机容量约 6.8GW,同比增长 68%。

根据国家能源局,2024 年前三季度国内风电新增装机量为 39.12GW,同比+16.85%;其中陆风 36.65GW、海风 2.47GW;10 月国内风电新增装机量为6.68GW,同比+74.41%,环比+21.23%。

国内风电新增装机及同比增长情况

数据来源:国家能源局,IRENA,光大证券研究所整理

国内风电月度新增装机情况

数据来源:国家能源局,光大证券研究所整理

■江苏省发布《关于开展 2025 年电力市场交易工作的通知》,全面推进电量交易与现货试运行

江苏:发布 2025 年电力市场交易工作工作通知。12 月 4 日,江苏省发展改革委、江苏能源监管办发布《关于开展 2025 年电力市场交易工作的通知》。

针对集中式光伏和风电项目:

1)优先参与绿电交易:鼓励尚未被纳入国家可再生能源电价附加补助政策的风电和光伏发电企业,优先参与绿色电力交易。

2)保量保价发电小时数:对于不参与绿色电力交易的集中式光伏和风电项目,设定全年保量保价发电小时数。具体为:光伏 400 小时,风电 800 小时。

3)保量竞价电量:对于不参与绿色电力交易的集中式光伏和风电项目,每月上网电量在扣除保量保价部分后,剩余电量将作为保量竞价电量,参与省内中长期常规电力交易。

4)交易电量与履约比例:考虑到风能和太阳能发电预测的不确定性,为了提高交易合同的履约比例,集中式光伏和风电的年度绿电交易或年度常规电力交易电量分解到各月的电量叠加当月保量保价电量不超过其 2024 年对应月份上网电量的 90%。

针对分布式光伏和分散式风电:成功核发绿证后,可直接参加绿电交易,或由分布式发电聚合商聚合参与绿电交易。考虑到自发自用项目每月上网电量的不确定性较高,分布式光伏、分散式风电主要参加月度和月内交易,其中月度交易规模不超过前月上网电量,当月交易电量规模原则上不超过其预计上网电量。

针对市场交易价格方面:风电光伏机组的交易价格不设限制,带补贴光伏风电项目参加常规电力交易,补贴政策按照国家规定继续执行。绿电交易价格包括电能量价格和绿色电力环境价值。上网环节线损费用、用户峰谷分时电价以及力调电费,以电能量价格为基础进行计算。

云南做好 2025 年电力中长期合同签订履约工作:鼓励签订三年以上长期合同,云南西电东送计划电量 1452 亿千瓦时。12 月 3 日,云南省能源局发布关于做好 2025 年云南电力中长期合同签订履约工作的通知,明确要鼓励市场主体积极签订一年期以上长期交易合同,云南电网公司、昆明电力交易中心应积极创造条件,提供必要信息,鼓励签订三年以上长期合同。根据“十四五”云电送粤、云电送桂框架协议,2025 年云南省西电东送计划电量按协议计划电量 1452 亿千瓦时安排。同时,根据云电送粤框架协议关于“点对网”和“网对网”总协议电量统筹完成的机制,“点对网”电厂送电计划按 768 亿千瓦时预安排,剩余电量由“网对网”部分保障完成(约 684 亿千瓦时)。

广西推进分散式风电建设,2025 力争建设 3GW

分散式风电规模整体呈快速增长趋势。2019 年我国分散式风电累计装机总量达到 93.5 万千瓦,2020 年增长到 193.6 万千瓦,2021 年,国家能源局正式提出“千乡万村驭风计划”,释放出大力推进分散式风电开发的政策引导信号。当年 5月,国家发改委、能源局印发《关于促进新时代新能源高质量发展实施方案的通知》,提出将推动风电项目由核准制调整为备案制,这将简化项目审批流程,打破掣肘分散式风电发展的一大壁垒。2021 年,中国分散式风电新增装机 802.7 万千瓦,累计装机 996.3 万千瓦,同比增长 414.6%。2023 年达到 1550.8 万千瓦,根据技术发展趋势及国家政策扶持影响而判断,我国分散式风电市场规模整体呈长期增长趋势。

以中标情况来看,2023 年,国内风电项目中标容量共计 115173.02MW,其中,陆上集中式风电项目占比最多,高达 91.9%,共计 105929.03MW,陆上分散式风电项目虽然近年来逐步发展,但中标容量只有 1723.09MW,占比较小,达到 1.5%,发展空间较大。

2019-2023 年分散式风电风机累计装机总量(万千瓦)

数据来源:前瞻产业研究院,国际风力发电网,民生证券研究院

2023 年分散式风电项目中标情况

数据来源:前瞻产业研究院,民生证券研究院

12 月 2 日,广西壮族自治区发展和改革委员会、广西壮族自治区能源局、广西壮族自治区农业农村厅发布《关于推进广西分散式风电开发建设的通知》,根据广西电网开展的全区负荷预测结果和各类电源建设情况,力争到 2025 年全区实施建设分散式风电项目约 300 万千瓦。

各设区市 2024-2025 年分散式风电开发建设规模表

数据来源:微能网,民生证券研究院

■行业数据跟踪

12 月 04 日,环渤海动力煤综合平均价格为 708 元/吨,周环比跌幅为 0.56%。12 月 06 日,长江口动力煤价格指数(5000K)为 772 吨,周环比跌幅为0.77%;12 月 06 日,沿海电煤离岸价格指数(5500K)为 743 元/吨,周环比跌幅为 0.67%;12 月 06 日,煤炭沿海运费:秦皇岛-广州的价格为 52.30 元/吨,周环比涨幅 3.16%。

环渤海动力煤综合平均价格(5500K)(元/吨)

数据来源:ifind,民生证券研究院

长江口动力煤价格指数(5000K)(元/吨)

数据来源:ifind,民生证券研究院

沿海电煤离岸价格指数(5500K)(元/吨)

数据来源:ifind,民生证券研究院

煤炭沿海运费:秦皇岛-广州(元/吨)

数据来源:ifind,民生证券研究院

研究承诺

本报告所采用的数据均来自合法合规渠道,通过合理判断得出结论,独立、客观地出具本报告。承诺遵守国家法律、法规及证券监管机构、行业自律组织的各项规章制度,恪守独立诚信、谨慎客观、勤勉尽职、公正公平的原则,为投资者提供专业服务。

投资评级说明

评级标准

概念标的:相对强于市场基准指数收益率5%~15%之间;

中性:相对于市场基准指数收益率介于-5%~+5%之间;

回避:相对弱于市场基准指数收益率5%以上。

未经允许不得转载:财富在线 » 【行业跟踪】电力行业系列报告——电力

财富在线

财富在线 财富在线 | 目光齐聚硬科技!中国十大科技进展催生多主线机会

财富在线 | 目光齐聚硬科技!中国十大科技进展催生多主线机会 财富在线 | 重金投入!AI应用将迎来拐点性机遇,CPO产业链有望持续受益

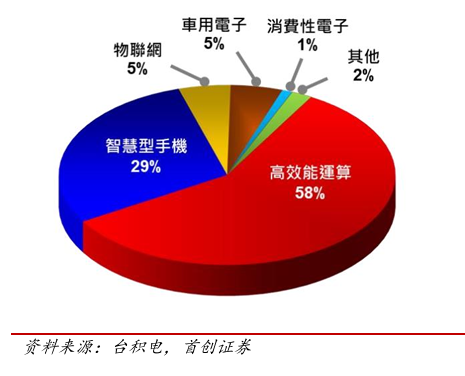

财富在线 | 重金投入!AI应用将迎来拐点性机遇,CPO产业链有望持续受益 财富在线快讯——超预期!【财喵】台积电AI增速飙高,AI应用股逻辑彻底变了

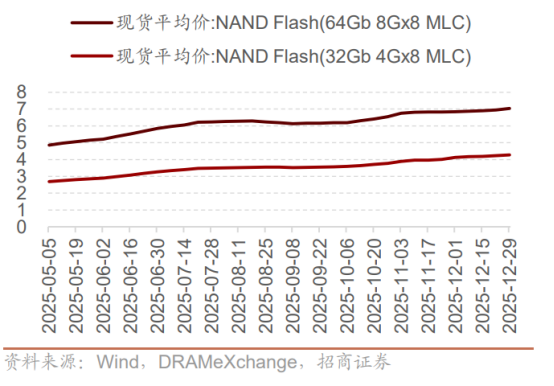

财富在线快讯——超预期!【财喵】台积电AI增速飙高,AI应用股逻辑彻底变了 财富在线 |【财喵】需求爆棚!全球存储“涨价风暴”来袭,超级周期或已至(附产业梳理)

财富在线 |【财喵】需求爆棚!全球存储“涨价风暴”来袭,超级周期或已至(附产业梳理) 财富在线 | 突发利好!事关商业航天!别错过!

财富在线 | 突发利好!事关商业航天!别错过! 财富在线:涨疯了!涨价题材全面爆发,科技方向或接力贵金属

财富在线:涨疯了!涨价题材全面爆发,科技方向或接力贵金属 财富在线:一则消息,国产算力板块持续爆发

财富在线:一则消息,国产算力板块持续爆发 财富在线 | 【财喵】告急!北美电力缺口持续扩大,AIDC配储需求或强势爆发

财富在线 | 【财喵】告急!北美电力缺口持续扩大,AIDC配储需求或强势爆发

评论前必须登录!

登陆 注册