10月17日,深交所下发的最新一期《深市上市公司高质量发展导刊》。

深交所在《并购重组专刊》中,对并购重组的关键环节的要素进行梳理,并表示,对重组标的质地的判断,更重要的是符合交易目的、与现有业务的协同效应、后续整合管控的安排等;股份支付方式则需关注二级市场股价波动对交易的影响;承诺安排方面,交易各方要摒弃“高承诺、高估值”的定价模式,采用多元化财务或非财务指标进行承诺;交易对方方面,要重点关注定价公允性、突击入股、股份代持等情形。

几大关键环节的核心要素

一、交易目的方面

并购重组交易的目的主要包括产业整合、进入新领域、资产剥离和重组上市等。同行业或上下游上市公司强强联合的并购整合所形成的“龙头企业”,在快速改写产业竞争格局、加速产业转型升级的进程中发挥着重要作用。

支持上市公司聚焦主业实施产业整合,支持强链补链,推动科技、产业与资本高水平循环。

二、标的质量方面

深交所强调,对重组标的质地的判断离不开资产规模、业绩表现等基本面数据,但更重要的是符合交易目的、与现有业务的协同效应、后续整合管控的安排等,综合研判相关交易是否有助于提高上市公司质量。

三、评估作价方面

重组格式准则专门设置章节要求对重组标的评估或估值情况进行详尽披露,并要求上市公司董事会对估值合理性、定价公允性进行分析。

今年以来,证监会明确提出适当提高重组估值的包容性,增强资本市场对新兴产业的支持力度,充分发挥资本市场在支持科技高水平自立自强方面的积极作用。

四、承诺安排方面

深交所还提到,业绩及补偿承诺作为风险对冲工具在并购重组交易中被广泛使用,用以保证交易公平性,消解信息不对称性,降低投资风险。现行规则下,除采取收益法评估方式收购实控人关联资产外,其他收购不再强制要求设置业绩及补偿承诺。

交易各方要摒弃“高承诺、高估值”的定价模式,结合标的资产经营业绩、核心竞争力、未来规划安排等,根据市场化原则自主约定是否需设置承诺安排,并可根据并购目的,采用多元化财务或非财务指标进行承诺。

五、支付安排方面

深交所一方面,需要关注不同支付方式的交易安排可能存在的风险隐患。如现金重组通常需要短时间内支付主要对价,易导致上市公司出现营运资金不足或背负大额并购贷款的风险。

另一方面,对价支付方式涉及各交易对方利益诉求的平衡,如现金支付方式审批速度较快但后续缺乏对原股东利益约束机制,股份支付方式则需关注二级市场股价波动对交易的影响。

前期,证监会已正式发布《上市公司向特定对象发行可转换公司债券购买资产规则》,并建立重组股份对价分期支付机制,试点配套募集资金储架发行制度,为交易各方提供更灵活的利益博弈机制。

六、交易对方方面

深交所表示,交易对方的身份及利益安排是重组方案设计时需重点考虑的因素。合理设置收购交易对方及收购股份比例,对后续整合管控计划的顺利推进存在较大影响。同时,还要重点关注定价公允性、突击入股、股份代持等情形。

七、整合协同方面

深交所强调,上市公司在并购后对标的能否实现有效整合,是影响并购重组交易实施成效的重要因素。

《并购重组专刊》还分享了近年来落地的12个典型并购重组案例,包括了产业整合、优质资产注入、估值包容性、收购未盈利资产、巧用支付工具、吸收合并、A控A、收购IPO撤否企业、股东重组等9个主题。

深交所将继续鼓励上市公司聚焦主业实施并购重组、提升投资价值,支持传统产业企业并购新质生产力资产转型升级。

未经允许不得转载:财富在线 » 七大方面!深交所下发专刊解析并购重组!

财富在线

财富在线 财富在线探秘:算力涨价周期开启?海外云大厂已涨价,算力板块行情或启动

财富在线探秘:算力涨价周期开启?海外云大厂已涨价,算力板块行情或启动 财富在线:突然强势拉升,CPO板块爆发

财富在线:突然强势拉升,CPO板块爆发 财富在线:午后大利好来了,直线爆拉,AI算力涨停潮汹涌

财富在线:午后大利好来了,直线爆拉,AI算力涨停潮汹涌 财富在线:大会透视|A股新质生产力四大方向,藏着这些产业信号

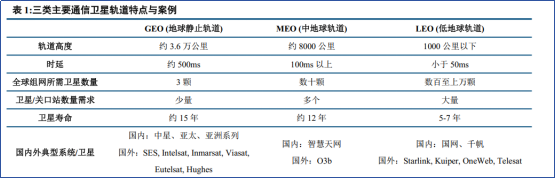

财富在线:大会透视|A股新质生产力四大方向,藏着这些产业信号 财富在线:抢占太空赛道!卫星通信3大维度突破,利好持续释放

财富在线:抢占太空赛道!卫星通信3大维度突破,利好持续释放 财富在线:同步升级!AI算力锚定3大环节+2大细分主线

财富在线:同步升级!AI算力锚定3大环节+2大细分主线 财富在线:AI应用板块强势崛起!多重催化下,2月可期!

财富在线:AI应用板块强势崛起!多重催化下,2月可期!

评论前必须登录!

登陆 注册