财联社2月2日讯(记者林坚)2月1日,随着证监会、三大交易所数十份征求意见稿的发布,A股全面注册制正式启动。财联社记者注意到,根据整体方案,沪深主板发行与交易机制出现变化,而这将对广大投资者产生影响,打新需要更加谨慎。

一是在主板发行环节,按2014年以来的行业惯例,绝大多数新股发行市盈率不超过23倍,而根据最新方案,这一“窗口”限制将被打破。新股定价逐渐回归理性,价值投资的重要性愈发凸显。

二是在主板交易环节,此前主板新股上市首日涨幅限制为44%,跌幅限制为36%,上市首日后涨跌幅限制为10%。如今改革后,整体与科创板、创业板保持一致,新股上市前5个交易日不设涨跌幅限制,但自上市第6个交易日起,主板新股日涨跌幅限制继续保持10%不变,而不是其他板块的20%或30%。

上述变化将产生哪些具体影响?从记者采访的情况来看,业界对于放开23倍市盈率限制以及保留10%涨跌幅较为关心。部分华南地区中型券商投行人士、华北地区非银分析师均告诉记者,市盈率倍数的解放意味着,在定价环节市场博弈更加充分,由此带来的主板新股破发常态化已是不可避免。

资深投行人士王骥跃向记者分析称,“一系列变化之下,新股连续一字板将不复存在。此外,保留10%涨跌幅的安排,会对交易活跃度和市场情绪有所影响,除了优秀标的,主板公司换手率或会进一步降低。”

整体上看,针对上述变化与安排,证监会表示是从主板实际出发,目前主板存量股票及新股第6个交易日起波动率相对较低,10%的涨跌幅限制可以满足绝大部分股票的定价需求。

放开市盈率限制,新股破发或常态化

新股破发常态化,或是此次主板推行注册制后的大势所趋,也将影响到投资者的投资行为与心态。

从时间轴上看,试点注册制4年来,先后设立科创板、改革创业板、合并深市主板与中小板、设立北交所:2019年7月,科创板首批25家企业上市发行,注册制试点正式落地;2020年,创业板注册制首批18家企业首发上市;2021年,北交所自成立之日起试点注册制。

据记者统计,实行核准制的主板在过去几年鲜见新股破发。在随后的2019年-2022年,破发率从1.4%一路提升至39.5%;创业板也在试行注册制之后,新股破发率也从2019年的破发率近乎为0,一路升至2022年的20%左右。北交所以及新三板2022年破发率维持在50%左右。

造成新股破发的因素众多,而其中有个关键因素是发行定价环节的问题。一般来说,主板新股发行市盈率有两个限制,一是“窗口行规”,新股发行市盈率不超过23倍,二是新股发行市盈率不超过同行业平均市盈率。而在这个限制内,并不能充分反映市场博弈的情况,尤其是新股发行定价与二级市场的估值割裂。

例如,23倍市盈率有时相对于整个市场的市盈率是比较低的,因此大部分股票在上市后都可以取得很不错的涨幅,这就构成主板破发少的一个前置因素。但有时市盈率过低,又不能及时反映标的本身价值。

眼下,结合最新的方案,随着新股市盈率的放开,主板未来也会和科创板和创业板一样,定价模式更加市场化,采取市场化询价定价方式而非直接定价,吸引更多机构投资者。注册制下的新股发行更加市场化,把选择权交给市场。

系列变化将给投资者带来新的机遇

因此,总体来看,主板未来新股破发常态化或是趋势。有业界人士告诉记者,新股破发常态化是一个成熟资本市场的正常现象。可以看到,注册制是成熟资本市场普遍采取的一种新股发行制度,因此A股全面实行股票发行注册制也是顺应新证券法的要求,标志着我国新股发行制度逐步走向成熟。

成熟的还有投资者的行为。据最新方案,主板依然维持现行投资者适当性要求不变,对投资者资产、投资经验等不做限制。而主板新股上市前5个交易日不设涨跌幅限制,但自上市第6个交易日起,日涨跌幅限制继续保持10%不变。

随着涨跌停限制的放开,最新方案优化了相应的“冷静机制”,如调整盘中临时停牌机制为盘中成交价格较当日开盘价格首次上涨或下跌达到或超过30%、60%的各停牌10分钟。而在此前,主板股票盘中成交价较,当日开盘价首次上涨或下跌达到或超过10%的,交易所将会对其实施盘中临时停牌。

同时,借鉴科创板和创业板,最新方案对于股票连续竞价阶段限价申报的有效申报价格,作出了规定:买入申报价格不得高于买入基准价格的102%和买入基准价格以上十个申报价格最小变动单位的孰高值;卖出申报价格不得低于卖出基准价格的98%和卖出基准价格以下十个申报价格最小变动单位的孰低值。其中,“10个申报价格最小变动单位”的机制安排是在创业板、科创板的基础上新增的。

记者注意到,在推出全面注册制方案时,证监会也提醒广大投资者注意,主板改革后,发行上市条件更加包容,发行定价和交易制度也有变化,希望投资者可以充分了解这些制度变化和风险点,审慎作出投资决策。据了解,新股上市首日即可纳入融资融券标的,优化转融通机制,扩大融券券源范围。

针对多个调整,证监会、三大交易所均表示旨在以更加市场化、便利化为导向,遵循保持合理流动性,提高定价效率,增强市场内在稳定性的基本思路,对主板交易机制进行优化完善。

回顾过去的注册制试点改革,不难发现,发行上市条件的包容性明显增强,新股发行定价的市场化程度大幅提高,多层次市场板块架构和功能更加完善。

展望未来,有券商人士告诉记者,“投资者所面对的新股并不会迎来井喷式发行,而投资者面对的是更多不同底子的上市公司,只有优秀的公司才会得到资金的注入,投资者应该擦亮火眼金睛,提升投资能力。”

文章来源:财联社

未经允许不得转载:财富在线 » 全面注册制如何影响百姓投资?A股将告别新股连续一字板,破发有望常态化, 科学打新成为必修课!

财富在线

财富在线 财富在线探秘:算力涨价周期开启?海外云大厂已涨价,算力板块行情或启动

财富在线探秘:算力涨价周期开启?海外云大厂已涨价,算力板块行情或启动 财富在线:突然强势拉升,CPO板块爆发

财富在线:突然强势拉升,CPO板块爆发 财富在线:午后大利好来了,直线爆拉,AI算力涨停潮汹涌

财富在线:午后大利好来了,直线爆拉,AI算力涨停潮汹涌 财富在线:大会透视|A股新质生产力四大方向,藏着这些产业信号

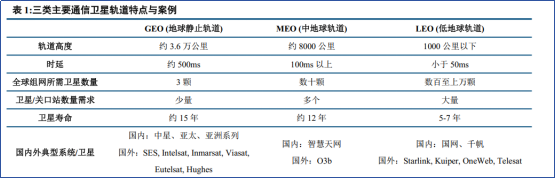

财富在线:大会透视|A股新质生产力四大方向,藏着这些产业信号 财富在线:抢占太空赛道!卫星通信3大维度突破,利好持续释放

财富在线:抢占太空赛道!卫星通信3大维度突破,利好持续释放 财富在线:同步升级!AI算力锚定3大环节+2大细分主线

财富在线:同步升级!AI算力锚定3大环节+2大细分主线 财富在线:AI应用板块强势崛起!多重催化下,2月可期!

财富在线:AI应用板块强势崛起!多重催化下,2月可期!

评论前必须登录!

登陆 注册