中金公司研报指出,底部可能已过,2025年投资者风险偏好有望整体好于2024年,结构性机会进一步增多。过去3年的投资理念可能面临调整,赛道研究、景气投资有望逐渐回归。

结构性机会进一步增多

2024年初至今A股表现先抑后扬,9月以来在政策积极变化下扭转弱势。2025年投资者风险偏好有望整体好于2024年,结构性机会进一步增多。

2024年市场驱动力主要体现为估值修复,2025年能否由估值驱动成功切换至基本面驱动至关重要,同时不可忽视A股经历长周期回调后,国内居民资产和全球资金的配置需求或有更积极的边际变化。具体而言:

内生动能周期性改善仍面临宏观范式转变的挑战

中金公司认为,在内部金融周期下行和外部去全球化的共同影响下,国内需求相对不足和低通胀仍是需要应对的主要矛盾,走出负向循环需要比以往更积极的政策支持。

当前我国经济修复弹性有不确定性,物价依然面临压力、房地产仍是预期回稳的关键,外部美国新总统上任后的相关政策可能对我国出口及出海企业带来影响,在此背景下9月以来我国政策加码有助于提振增长预期,是扭转低通胀环境的关键。

从估值修复到盈利预期改善的驱动力切换

2024年A股表现主要为估值修复,当前市场低估程度明显缓解后,中金公司认为2025年关注重点为估值驱动能否向盈利驱动顺利切换。

在经济周期供需再平衡过程中,预计明年企业盈利增长虽可能仍低于名义GDP增速但整体有望好于2024年,自上而下估算2025年全A/非金融盈利同比分别为+1.2%/+3.5%,改善拐点有望在2025年中左右出现。

A股重回景气视野,重回赛道布局

景气回升产业明年有望逐渐增多。结合投资者风险偏好改善,过去3年的投资理念可能面临调整,赛道研究、景气投资有望逐渐回归。

关注四条主线

1)景气成长:关注估值持续收缩、基本面预期有望迎来出清拐点的成长产业,或者受到政策支持和AI产业趋势催化的领域,包括锂电池、高端制造、半导体、消费电子、软件等为代表的科技软硬件等;

2)韧性外需:美国新总统上任及联储降息加大美国经济软着陆概率,但贸易等领域不确定性增加,关注潜在冲击相对小、外需韧性强的领域,如电网、商用车、家电等,以及全球定价的资源品;

3)新型红利:高股息公司结合现金流及股息率配置,新视角关注食品饮料等泛消费领域;

4)政策支持:关注并购重组、破净修复以及地方政府化债等应对确定性高、持续性较好的政策及资本市场改革对相关领域的影响。

未经允许不得转载:财富在线 » 中金公司:2025年结构性机会增多,四条主线!

财富在线

财富在线 财富在线:大会透视|A股新质生产力四大方向,藏着这些产业信号

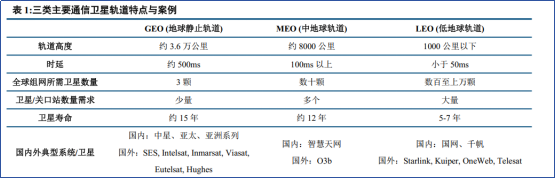

财富在线:大会透视|A股新质生产力四大方向,藏着这些产业信号 财富在线:抢占太空赛道!卫星通信3大维度突破,利好持续释放

财富在线:抢占太空赛道!卫星通信3大维度突破,利好持续释放 财富在线:同步升级!AI算力锚定3大环节+2大细分主线

财富在线:同步升级!AI算力锚定3大环节+2大细分主线 财富在线:AI应用板块强势崛起!多重催化下,2月可期!

财富在线:AI应用板块强势崛起!多重催化下,2月可期! 财富在线:午后突发大利好,AI算力涨价时代来了

财富在线:午后突发大利好,AI算力涨价时代来了 财富在线:一则消息,AI应用板块全线走强

财富在线:一则消息,AI应用板块全线走强 财富在线 | 目光齐聚硬科技!中国十大科技进展催生多主线机会

财富在线 | 目光齐聚硬科技!中国十大科技进展催生多主线机会 财富在线 | 重金投入!AI应用将迎来拐点性机遇,CPO产业链有望持续受益

财富在线 | 重金投入!AI应用将迎来拐点性机遇,CPO产业链有望持续受益

评论前必须登录!

登陆 注册