国资委年初1月24日的新闻发布会上表示过,要“进一步研究将市值管理纳入中央企业负责人业绩考核”、“引导中央企业负责人更加重视所控股上市公司的市场表现,及时通过应用市场化增持、回购等手段传递信心、稳定预期,加大现金分红力度,更好地回报投资者”。

1月25日至26日,证监会随后也召开2024年系统工作会议。会议强调“加快构建中国特色估值体系,支持上市公司通过市场化并购重组等方式做优做强,推动将市值纳入央企国企考核评价体系”。

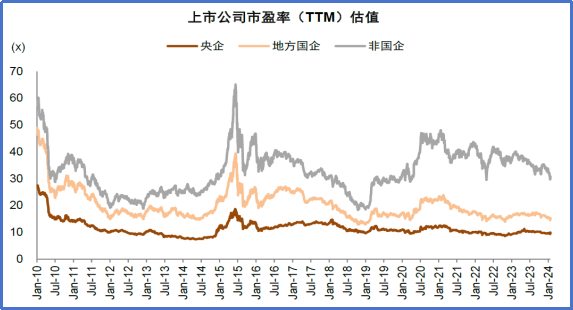

央企市值管理纳入考核体系为中国特色估值体系建设关键环节。上市央企估值市值具备继续修复空间,重点关注三条投资思路:

⑴.资本开支相对较低,自由现金流较为优质的央企,能够支持稳定高分红的央企,或者当前现金资产占比较高但分红率不高,具备直接提升分红水平潜力的央企。

从2014年至今,A股央企总市值从119693亿元增长至280322亿元,当前占全部A股上市公司总市值的33.77%,市值超过500亿的央企从33家增长到85家。

近十年,127家央企上市公司实施了超过597亿元金额的股票回购,以A股市场2.37%的个股数量实施了9.76%金额的回购。

现有央企上市公司分红总额从2014年的5147.16亿元增长到2022年的11079.43亿元,始终占据A股的半壁江山,更有151家央企连续九年进行分红。

⑵.当前估值或市值水平处于历史偏低水平,现金流或现金资产水平足以支撑回购股票的央企,尤其是曾经采取过股票回购的央企该方面意识可能更强。

股份回购,素来被视为上市公司对自身长期发展信心的体现,它是指上市公司利用现金等方式,从股市上购回本公司发行在外的一定数额股票的行为。

值得一提的是,同为股份回购,相较于以员工持股计划和股权激励等为目的的股份回购,注销式回购作用最为显著。

从长期数据来看,十年间,127家央企上市公司实施股票回购,占央企上市公司数量的25.97%,占A股的2.37%,合计回购股票金额约597.42亿元。同期,2776家A股上市公司进行了6121.76亿元的回购,央企回购金额占比达到9.76%。

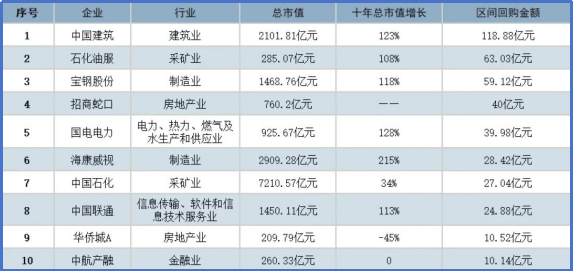

回购股票金额排名前十的A股上市公司中,央国企占据一半。

十年间,格力电器、中国建筑、石化油服、宝钢股份、京东方A等央国企均实施了超过50亿元的回购,国企格力电器以回购300亿元高居榜首;央企中国建筑回购118.88亿元位居第三,高居央企第一;央企石化油服回购63.03亿元,央企宝钢股份回购59.12亿元,国企京东方A股份回购51.83亿元。

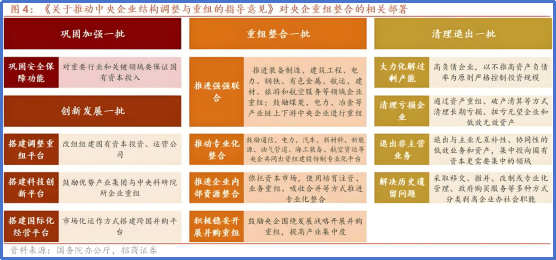

⑶.具备并购重组预期的预期投资机会,重点关注战略新兴产业的央企机会,包括实施战略性重组和新央企组建,以及推进专业化整合等。

今年以来,央国企重组整合明显提速,对传统行业的优化以及对战略性新兴产业的布局加快。

国资委早在今年初便提出,要根据战略性新兴产业融合集群发展特点,更大力度开展信息通信、新能源、装备制造等领域专业化整合,积极开辟新赛道、抢占新高地、塑造新优势。

中国银河证券研究院副院长解学成认为,随着产业整合加快推进,化工、电力、公用事业等行业并购案例呈现活跃态势。

新经济行业如互联网软件、医疗设备及电力设备等行业发展前景广阔,利用市场化的并购重组可快速布局新兴经济领域,进一步优化资源配置并提升市场竞争力。

不仅仅是大的央国企,地方国企也是不容忽视的力量。

尤其是相对比较优质的国企“壳资源”,这类个股一方面资产较为干净,没有大规模负债;另一方面业绩不算优质,或在市值管理压力之下成为重组对象。

未经允许不得转载:财富在线 » 【突击重组】“中特估”年底压轴!重组三大思路!

财富在线

财富在线 民营太空飞船上天了!中国商业航天这下真的不一样了

民营太空飞船上天了!中国商业航天这下真的不一样了 高层会议定调后的春季躁动启幕在即,科技板块或成最强风口

高层会议定调后的春季躁动启幕在即,科技板块或成最强风口 看过来!这一周利好方向全在这了

看过来!这一周利好方向全在这了 突然,强势拉升,商业航天板块爆发

突然,强势拉升,商业航天板块爆发 【成交量】六点带你了解股市“心跳检测仪”

【成交量】六点带你了解股市“心跳检测仪” 午后突发,这一低位板块逆势爆拉,商业航天引领科技跨年行情

午后突发,这一低位板块逆势爆拉,商业航天引领科技跨年行情 【热点聚焦】利好不断!大消费板块强势爆发

【热点聚焦】利好不断!大消费板块强势爆发 太燃了!中国商业航天“火力全开”,本周还要冲全球纪录!

太燃了!中国商业航天“火力全开”,本周还要冲全球纪录!

评论前必须登录!

登陆 注册